- 【オンライン】

- 2026年2月9日(月) 満席御礼・2月13日(金) 満席御礼・2月17日(火) 満席御礼・2月25日(水) 満席御礼・3月2日(月)・3月13日(金)・3月23日(月)

- 【東京】

- 2026年2月6日(金)・3月10日(火)

- 【大阪】

- 2026年3月6日(金)・4月3日(金)

いくつか問題点がありますので、利用時は信頼できる保険営業によく相談しましょう。

こんにちは。株式会社ネクストフェイズのヒガシカワです。

2023年5月1日(月)のブログで、経営者貸付を一括精算する方法をお伝えしました。

その記事を見た複数の保険営業やFPから、「生命保険を利用した経営者貸付金を一括清算するスキームがある」との情報提供をいただきました。

もちろん私も「経営者貸付金精算プラン」「経営者貸付金精算スキーム」と言われる方法は知っていたのですが、メリットだけでなく問題点もあります。なかなか気軽にすすめられるものではなく、ご紹介せずにいました。

しかし信頼できる保険営業に相談すれば、その問題点についても一緒に考えてくれるはず。今日はそのスキームの枠組みと注意点についてお知らせします。

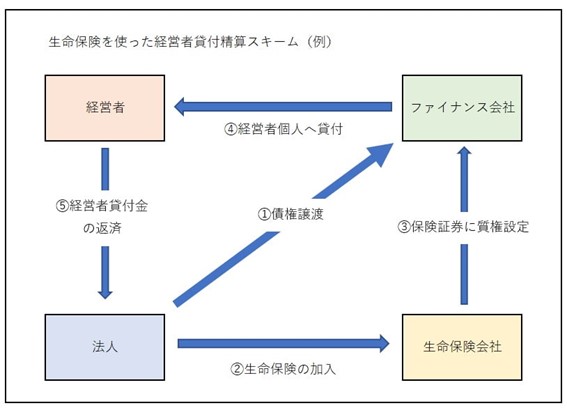

①法人は経営者に貸し付けている債権をファイナンス会社に債権譲渡する

↓

②法人は生命保険会社に対し、ファイナンス会社に債権譲渡した資金で、経営者を被保険者とした生命保険に加入

↓

③生命保険会社はファイナンス会社に対して保険証券を差し入れ、質権設定を行う

↓

④ファイナンス会社は、質権設定した保険証券を担保に、経営者個人に対し貸付を行う。

↓

⑤経営者はファイナンス会社から借りた資金で法人に返済を行う。

その後、経営者はファイナンス会社から借りた資金を返済します。

この一連の流れで「法人→経営者貸付」が「ファイナンス会社→経営者への貸付」へ変わるため、決算書上は経営者貸付が消えます。

このスキーム利用には3つの問題点が考えられます。

当然ながら、経営者はファイナンス会社に返済を行わなければならなくなります。返済原資は経営者の給与ですから、その捻出のために経営者の給与を増額する必要があります。それに伴い、経営者の所得税や住民税の負担も増えます。

また、経営者の給与増額で、法人の営業利益が減少(役員報酬の増額分+法定福利費の増額分)します。影響が大きければ、法人の営業利益や経常利益がマイナスになることもあり得ます。

法人からの借入なら経営者の支払い金利を低く抑えることができます。が、ファイナンス会社からの借入では、それなりの金利を支払わなければなりません。不要な金利負担とも言えます。

前年の決算書で計上されていた経営者貸付がなくなっていると、金融機関は経営者の返済原資を確認します。

場合によっては、経営者個人の信用照会を行うこともあり得るでしょう。法人への返済原資がファイナンス会社からの貸付と判明すれば、経営者個人の信用力が低下することがあります。

金融機関は、法人と経営者個人を一体として審査することが多いもの。経営者個人の信用力が低下すれば、経営者貸付が解消されても融資審査に好影響を与えるとは限らないのです。

この問題点については、上記で紹介した過去記事内の「効果なし!他の金融機関から借りて返済」の項もあわせてご覧ください。

●経営者貸付を一括精算する方法のひとつ – 生命保険の契約者貸付

このスキームでは、保険商品の選択次第でその後の対応が大きく変わります。将来の対処方法も考えた上で、経営者の状況に応じた保険商品を選びたいものです。

しかし相談相手が「成績を上げたい保険営業」だと、かならずしも状況・意図に沿わない商品をすすめられることがあるかもしれません。

一方、「親身な保険営業」なら自分の成績はさておき、その後の対応も考慮して適切な商品を提案してくれることが期待できます。

相談する保険営業を選ぶのは、保険商品を選ぶのと同じくらい大切なこと。こちらの状況を十分に含んでくれる保険営業を選びたいですね。

上記のとおり、今回紹介した「生命保険を使った経営者貸付精算スキーム」は、経営者貸付を解消できるメリットと同時に、問題点・注意点もあります。

しかし置かれた状況が厳しくなればなるほど、切羽詰まった経営者はメリットの大きさに惹かれ、不利な点から目をそらしがち。ことによっては取り返しのつかない状況に陥り、その後の融資が困難になることも少なくありません。

経営者の適切な決断を促すアドバイスができる士業・コンサルタントになるヒントが手に入ります。

※融資に関する質問などにもその場でお答えします

© 2019 株式会社ネクストフェイズ