- 2024-6-13

- 金融機関との関係づくり

- 事業者選択型経営者保証非提供制度, 経営者保証, 経営者保証免除特例制度, 融資コンサルタント協会, 金融機関とのつきあい方, 金融機関の内側

Warning: Attempt to read property "title" on false in /home/xs586041/npc.bz/public_html/nextphase/wp-content/plugins/dX_blogcard/dX_blogcard.php on line 60

Warning: Attempt to read property "description" on false in /home/xs586041/npc.bz/public_html/nextphase/wp-content/plugins/dX_blogcard/dX_blogcard.php on line 66

Warning: Attempt to read property "title" on false in /home/xs586041/npc.bz/public_html/nextphase/wp-content/plugins/dX_blogcard/dX_blogcard.php on line 60

Warning: Attempt to read property "description" on false in /home/xs586041/npc.bz/public_html/nextphase/wp-content/plugins/dX_blogcard/dX_blogcard.php on line 66

Warning: Attempt to read property "title" on false in /home/xs586041/npc.bz/public_html/nextphase/wp-content/plugins/dX_blogcard/dX_blogcard.php on line 60

Warning: Attempt to read property "description" on false in /home/xs586041/npc.bz/public_html/nextphase/wp-content/plugins/dX_blogcard/dX_blogcard.php on line 66

Warning: Attempt to read property "title" on false in /home/xs586041/npc.bz/public_html/nextphase/wp-content/plugins/dX_blogcard/dX_blogcard.php on line 60

Warning: Attempt to read property "description" on false in /home/xs586041/npc.bz/public_html/nextphase/wp-content/plugins/dX_blogcard/dX_blogcard.php on line 66

金融機関との関係を考えて、「無理を押してでも」決算書の赤字は回避すべきでしょうか。

こんにちは。株式会社ネクストフェイズのヒガシカワです。

ネクストフェイズが運営する一般社団法人融資コンサルタント協会では、会員からのメールや電話、ご来訪などによる個別相談にのったり、活動報告をいただいたりしています。

先日ある税理士会員から、「赤字決算に対する金融機関の認識」について質問をいただきました。

※なおネクストフェイズは、事業者への個別アドバイスを行っていません。ご相談のある事業者は、ネクストフェイズが運営する一般社団法人融資コンサルタント協会の会員を検索して気軽に連絡を取ってください。融資の専門研修を受けた融資コンサルタントが、全国に1,000名以上います

以下は士業・コンサルタント向けの「経営者保証解除」を学べる動画です。既存融資の個人保証で悩む(例:事業承継に二の足を踏むなど)顧客がいる士業・コンサルタントにおすすめします。

また経営者保証の解除支援は、①スポット(単発)の業務として報酬を得やすく、②そこからの継続支援(顧問契約)にもつながりやすい点でも、収益化を見込めるテーマです。

「無理して黒字化」している顧問先へのアドバイス

「金融機関からの印象を悪くしないために赤字を回避して、何とか無理やり黒字にしている」顧問先を、複数持っています

もちろん正常に事業を行う上で黒字化に越したことはないのですが、ふと疑問に思いました

「無理に黒字を作り出すことは、金融機関との関係で、どれほど重要なのか」と…

もちろん一般的に、決算書が赤字の企業には融資審査が厳しくなる傾向にあるので、黒字にしておくのが好ましいのは言うまでもありません

たとえば、以下の場合なら黒字にしておいたほうがいいのは私も理解できます

・近いうちに設備投資を行う予定があり、その資金を借りたい

・資金繰りが逼迫し、運転資金需要が半年後くらいにやってくる

しかし…

しかし?

しかし資金需要がない企業なら、決算書が赤字でも問題はないのでは、と考えます

・「現在借入はあるが、この先、数年は資金調達の必要がない。金融機関には年に1回、決算書を渡している」

上記のような顧問先に対して、以下のどちらのアドバイスがふさわしいでしょうか

1/資金繰りに問題がなければ、1~2年なら少々の赤字でも問題ないでしょう。むしろ法人税のキャッシュアウトがないメリットがあります

2/将来必要になるかもしれない融資を見越して、黒字を継続しておくべきでしょう

決算書の内容も大事だが、金融機関との関係性も重要

「赤字を回避するため、無理にでも黒字にしている」という事業者の、たとえば「減価償却費を計上しない」ことで黒字化させている決算書をたくさん見ます

そんな決算書を金融機関に提出して融資を申し込むのですが、ここで重要になるのは「決算書の黒字」ではなく、「金融機関との関係」です

決算書より、金融機関との関係のほうが重要視される?

その事業者と金融機関との関係が良好なら、たとえ決算書が赤字でも担当者は融資できるように動いてくれます。また減価償却費をあえて計上しないことで黒字にしている決算書にも、目をつぶってくれます

しかし事業者と金融機関との関係が良好でなければ、減価償却費を計上せず無理に黒字にした決算書を見て、「これ、減価償却費を計上すれば赤字になりますよね」と、融資を断る理由にします

そんなに恣意的なものなんですか?

もちろん融資の前提は、返済可能性。決算書が赤字か黒字かは重要です

しかし銀行員や金融機関職員も人間ですから、良好な関係を築けていれば事業者に有利に働くことが多いのです。それをうまく利用すればよいでしょう

とはいえ…

とはいえ?

顧問税理士からのアドバイスとしては、「黒字化を継続しておいたほうがよいでしょう」と伝えるのをおすすめします

なぜですか?

理由は3点あります

次の項目で詳しくお話ししましょう

資金需要の予定がなくても決算の黒字化を推奨する3つの理由

以下3点の理由を説明することで、「黒字化を継続しておくべき」というアドバイスに経営者も納得しやすいでしょう。

①「財務内容の連続性」を気にする金融機関が多いため

ひとつは、「財務内容の連続性」を気にする金融機関が多いためです。赤字と黒字を繰り返す決算より、黒字決算が継続しているほうが、金融機関からの印象はよくなります。

②不測の事態に備えるため

「この先、数年は資金調達の必要がない」と経営者は考えていても、不測の事態が発生して急に資金が必要になることはあり得ます。決算の赤字/黒字が、そのとき借りられる可能性や金額に影響を与えます。

③経営者保証を解除しやすくなるため

黒字決算にしておくと、日本政策金融公庫や信用保証協会の保証つき融資で借入を行う際に、経営者保証を外すことが可能になります。

保証なしだと金利が上乗せになって資金繰りを圧迫しますので、かならずしも積極的に解除・免除したい事業者ばかりではありません。が、「もしできるなら」と希望する事業者が多数派であることも事実です。

経営者保証については、次項で詳しくご説明しましょう。

「事業者選択型経営者保証非提供制度」と「経営者保証免除特例制度」

信用保証協会の「事業者選択型経営者保証非提供制度」

本制度は、「保証料上乗せにより経営者保証の提供を不要とする信用保証制度」です。

「事業者選択型経営者保証非提供制度」を利用する場合、「直近の決算において債務超過ではない(純資産の額がゼロ以上である)こと又は直近2期の決算において減価償却前経常利益が連続して赤字ではないこと」という要件を満たす必要があります。

保証料の上乗せは、上記要件を両方とも満たしている場合は0.25%、どちらか一方のみなら0.45%。

減価償却費を計上せず決算書が黒字となっている場合、基本的には「減価償却前経常利益が黒字」となりますので、本制度を利用することができます。それに加え、債務超過になっていなければ、保証料が0.2%安くなります。

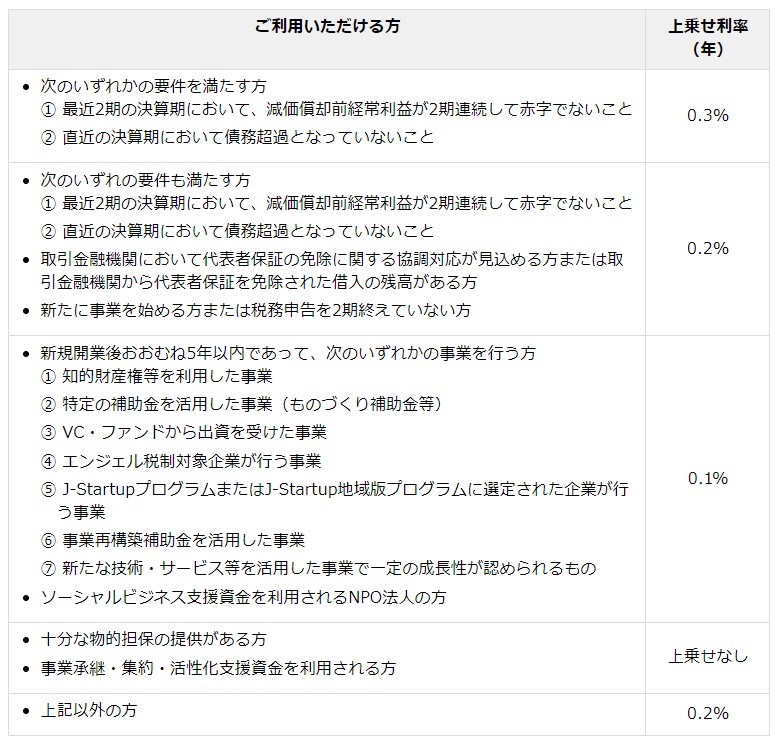

日本政策金融公庫の「経営者保証免除特例制度」

また、日本政策金融公庫の「経営者保証免除特例制度」を利用する場合も、「最近2期の決算期において、減価償却前経常利益が2期連続して赤字でないこと」という要件があるため、やはり黒字にしておいたほうが利用しやすくなるでしょう。同制度の利用要件は、下記をご参照ください。

●経営者の保証を不要とする融資(「経営者保証免除特例制度」など)を利用される方|日本政策金融公庫

金融機関は、一般とは一線を画す、独自の考え方をすることがあります。もちろん判断基準についても同様です。スムーズな資金調達のためには、彼ら独自の考え方の把握は必須といえるでしょう。

しかし事業者の多くは、金融機関ならではの考え方を知りません。一般的な知識・感覚で対峙して期待する結果につながらなかったケースは、残念ながら往々にしてあります。

一方、事業者を支援する士業・コンサルタントが金融機関の考え方を把握したうえでアドバイスを行えば、期待に沿った結果を手にしやすいでしょう。

そんな、スムーズな融資のための「金融機関の考え方」について学べるセミナーです。

※融資支援についての個別質問にもその場でお答えします